Frau und Geld – eine Menge Vorurteile hängen an dem Thema Female Finance. Dabei ist finanzielle Unabhängigkeit für Frauen enorm wichtig: Niemand will Geldprobleme. Außerdem ist die Rente für Frauen so unsicher, dass Frau um das Thema Geld anlegen gar nicht herumkommt. Um den Einstieg in das (nachhaltige) Investieren zu erleichtern, haben wir Finanztipps rund um das Thema Frauen und Geld gesammelt.

Frauen und Finanzen: Warum wir uns mit Geld beschäftigen sollten

Frauen verdienen in Deutschland durchschnittlich 18 Prozent weniger als Männer – pro Stunde. Es herrscht viel Konsens, dass das nicht in Ordnung ist. Am 10. März am Equal Pay Day machen Frauen darauf aufmerksam – von Jahresbeginn bis dahin arbeiten Frauen statistisch im Vergleich zu Männern nämlich ohne Bezahlung.

Seit 2017 gibt es das Entgelttransparenzgesetz. Damit haben Beschäftigte einen Auskunftsanspruch darüber, wie sie im Vergleich zu Kolleg:innen, die ähnliche Arbeit leisten, bezahlt werden. Das Gesetz konnte die Lohnlücke aber längst nicht schließen.

Die Lohnlücke ist nur die Spitze des Eisbergs

Die immense Reichweite des Problems „Lohnlücke“ ist den wenigsten bewusst. Frauen verdienen nicht nur weniger, sie arbeiten im Schnitt auch weniger Stunden pro Woche, besonders wenn sie Mütter sind. Ab dem ersten Kind verdienen Frauen in Summe 60 Prozent weniger als Väter.

Ein geringeres Einkommen bedeutet:

- Frauen zahlen weniger in die gesetzliche Rente ein.

- Sie können weniger Geld zur Seite legen, also weniger Vermögen aufbauen.

- Das Rentenniveau von Frauen sinkt das Rentenniveau stetig ab.

Hinzu kommt die hohe Scheidungsrate in Deutschland. Ein Mann ist also leider keine verlässliche Altersvorsorge. Geldprobleme sind vorprogrammiert, wenn sich Frau nicht aktiv um ihre finanzielle Unabhängigkeit kümmert. Und Geldsorgen machen unglücklich und krank. Frauen und Geld ist nach wie vor ein schwieriges Thema, das zu wenig Aufmerksamkeit bekommt.

Frauen sind länger in Rente – und öfter altersarm

Und das alles, wo Frauen eine höhere Lebenserwartung als Männer haben – und damit eine etwa fünf Jahre längere Rentenzeit. Die gesetzliche Rente wird zwar auch über Lebenserwartung hinaus ausbezahlt. Doch dass diese Rente ausreicht, um ein würdiges Leben im Alter zu führen, ist vor allem bei Frauen unwahrscheinlich.

Altersarmut greift immer weiter um sich: 60 Prozent der deutschen Frauen beschäftigen Geldsorgen im Alter regelmäßig, hat das Frauenmagazin „Brigitte“ Anfang März veröffentlicht. Zwar gibt es in Deutschland eine Grundsicherung. Diese greift, wenn jemand weniger als 865 Euro pro Monat zur Verfügung hat. Ob würdevolles Altwerden damit möglich ist, muss jede:r für sich beantworten.

Inflation frisst Ersparnisse auf

Sparkonten waren einmal eine gute Möglichkeit, die eigene Altersvorsorge zu unterstützen. Doch seit fast einem Jahrzehnt gibt es sehr niedrige Zinsen auf das Geld, das bei der Bank liegt. Da es aber durchaus Inflation gibt, wird Erspartes nach und nach entwertet: Die Europäische Zentralbank hat ein jährliches Inflationsziel von zwei Prozent.

Wenn wir damit rechnen, ist das Geld, das Frau heute hat, in 35 Jahren nur noch halb so viel wert. Auch bei Sparkonten ist die Verzinsung aktuell zu niedrig, um die Inflationsverluste auszugleichen.

Doch die Niedrigzinsen bedeuten nicht, dass wir der Entwertung unseres Ersparten durch die Inflation machtlos zusehen müssen. Stattdessen können wir auf dem Finanzmarkt aktiv werden – also in Aktien und Wertpapiere investieren. Weil das gerade für die Altersvorsorge von Frauen so wichtig ist, wird das Thema Female Finance – also Frauen und Geld – auch immer größer.

Unser Geld wird investiert, ohne dass wir davon wissen

Bei jeder Form der Geldanlage – auch bei der privaten Rentenversicherung, dem Sparbuch, Girokonto oder Bausparvertrag – liegt das eingezahlte Geld nicht einfach in einem großen Topf. Auch dann würde es die Inflation entwerten. Stattdessen wird das Geld in Unternehmen investiert. Im Gegenzug zahlen die finanzierten Unternehmen einen Zins auf das Geld, das sie bekommen haben bzw. schütten als Aktienunternehmen eine Dividende aus. So wird das Geld im großen Topf im Idealfall mehr, zumindest nicht weniger.

Wie funktioniert der Finanzmarkt?

Die Finanzwelt ist für viele ein Buch mit sieben Siegeln. Aktien, ETFs, Dividenden, Risiko, und seit Neuestem auch noch Kryptowährungen und Crowd-Investing. In der Schule lernt kaum jemand, was es mit all dem auf sich hat. Dabei ist es enorm wichtig, zu verstehen, was auf dem Finanzmarkt passiert – denn jede:r kann Finanzmarktteilnehmer:in sein und von gesamtwirtschaftlichem Wachstum profitieren. Gerade für Frauen ist Investieren ein wichtiger Baustein in der finanziellen Absicherung.

Geld als handelbares Gut

Der Finanzmarkt ist ein Markt wie jeder andere, auf dem das Gesetz von Angebot und Nachfrage gilt. Ist Anja eine Nachfragerin auf dem Finanzmarkt, dann möchte sie Geld leihen. Zum Beispiel hat sie gerade eine Bambuszahnbürsten-Firma eröffnet und braucht nun eine größere Summe, um mit der Produktion zu beginnen. Diese Summe hat sie aber nicht. Auf dem Finanzmarkt sind Investor:innen als Anbieter:innen von Geld unterwegs. Sie sind bereit, Anja für ihr Vorhaben Geld zu geben.

Anleihen auf dem Finanzmarkt

Allerdings machen sie das nicht umsonst: sie finanzieren Anjas Projekt unter der Bedingung, dass sie nach fünf Jahren nicht nur die geliehene Summe zurückzahlt, sondern auch noch eine „Gebühr“, zum Beispiel vier Prozent der Summe. Sie bieten Anja quasi einen Kredit an, nur ohne Umweg über eine Bank. Anja willigt ein – schließlich rechnet sie mit Einnahmen, sobald die Produktion angelaufen ist. Aus den Einnahmen kann sie den „Kredit“ und die Gebühr zurückzahlen.

In Finanzsprache passiert folgendes: Anjas Firma emittiert ein Wertpapier bzw. eine Unternehmensanleihe, die die Zinsbedingungen festlegt. Die Investor:innen zeichnen das Wertpapier und können es auch auf dem Finanzmarkt weiterverkaufen.

Unser Beispiel hier ist natürlich fiktiv: In der Realität ist es sehr unwahrscheinlich, dass Anja auf diese Weise ihre Firma finanzieren kann, da Investor:innen ein sehr hohes Risiko eingehen müssten. Anleihen im Portfolio stehen meist eher für Sicherheit: Auch Staaten emittieren beispielsweise Wertpapiere, sogenannte Staatsanleihen. Bei den meisten Industrienationen sind diese Staatsanleihen sehr sicher und daher beliebt.

Banken auf dem Finanzmarkt

Anja könnte auch bei einer Bank einen Kredit beantragen. Dann muss sie die Konditionen, also zum Beispiel Zinsforderungen der Bank, akzeptieren und Sicherheiten vorweisen. Die Bank leitet die Zinseinnahmen nach Abzug der eigenen Kosten an Sparer:innen weiter, die bei der Bank ihr Geld angelegt haben.

Aktien auf dem Finanzmarkt

Alternativ kann Anja die Investor:innen als Teilhaber:innen für ihr Projekt gewinnen. Das bedeutet: Die Investor:innen stellen die notwendige Investitionssumme bereit und erhalten dafür zum Beispiel 33 Prozent der Firmenanteile. Ihnen gehört die Zahnbürstenfirma also dann zu einem Drittel. Damit haben sie auch Mitspracherecht und Anspruch auf ein Drittel der späteren Gewinne. So funktionieren auch Aktienunternehmen: Hier halten sehr viele Aktionär:innen sehr kleine Anteile am Unternehmen.

Die Börse

Die Börse ist nichts anderes als ein Marktplatz, an dem Finanzinstrumente wie Aktien und Anleihen gehandelt werden. Leute, die eine Aktie oder Anleihe verkaufen wollen und Leute, die kaufen wollen, sprechen nicht direkt miteinander. Computersysteme errechnen den Preis bzw. Kurs der Wertpapiere und Aktien abhängig davon, wie groß Angebot und Nachfrage sind.

Investieren bedeutet unterstützen

Wenn wir in Aktien und Anleihen von Unternehmen investieren, muss uns klar sein, dass wir damit diese Unternehmen unterstützen: Wir senden ein Signal des Vertrauens. Wenn wir schon emittierte Aktien auf dem Finanzmarkt erwerben, dann kaufen wir sie einer anderen Person ab – es fließt also kein „frisches Geld“ in das Aktienunternehmen. Trotzdem senden wir ein positives Signal an den Markt: Wir stärken die Nachfrage nach Aktien dieses Unternehmens. Steigt der Aktienkurs, dann steigt auch der Marktwert eines Unternehmens.

Als Aktionär:innen haben wir theoretisch ein Stimmrecht – proportional zu dem Anteil, den wir am Unternehmen halten. Wenn wir allerdings in einen Aktienfonds oder ETF-Fonds investieren, geben wir dieses Stimmrecht an die Fondsgesellschaft ab. Nur wenn wir in Einzelaktien investieren (dazu mehr unter „aktives Investieren“) und entweder große Anteile des Unternehmens halten oder uns mit anderen Aktionär:innen zusammentun, können wir auch Einfluss auf Entscheidungen nehmen. Das Geschäftsmodell eines Aktienunternehmens können wir aber nicht ändern. Deshalb sollten wir uns gut überlegen, wohin unser Geld fließen soll.

Auch ver.de ist eine Aktiengesellschaft – und eine Genossenschaft

Nicht jedes Aktienunternehmen ist an der Börse. Ein Börsengang ist tatsächlich ein großer Schritt für ein Unternehmen. Die ver.de Aktiengsellschaft gibt aktuell zum Beispiel nur Wertpapiere, sogenannte Genussrechte über hohe Investitionssummen aus, die später in Aktien umgewandelt werden können. So wollen wir möglichst schnell genug Eigenkapital erreichen, um die BaFin-Zulassung als Versicherung zu erreichen.

Für „normale“ Anleger:innen bietet ver.de Genossenschaftsanteile an. Auch sie sind eine Investitionsmöglichkeit. Allerdings gibt es bei Genossenschaften keine Kursgewinne, nur Gewinnausschüttungen sind möglich. Warum Genossenschaftsanteile trotzdem eine tolle Sache sind, haben wir auf dem Blog schon einmal erklärt.

Jede Frau kann Investorin sein

Bei Investor:innen denken wir meist an Multimillionäre – und natürlich sind die meisten sehr wohlhabenden Menschen auf dem Finanzmarkt aktiv. Doch die gute Nachricht ist: Schon ab etwa 25 Euro pro Monat lohnt es sich, selbst Investorin zu werden. Frauen und Geld – das kann sehr gut funktionieren.

Wie Frau Geld mit Aktien verdient

Mit Aktien können wir auf zwei Weisen Geld verdienen: Einmal durch den Kursgewinn. Wenn die Nachfrage nach Aktien, die wir halten, enorm steigt, steigt der Preis, zu dem die Aktien an der Börse gehandelt werden. Wenn wir die Aktien zu einem höheren Preis verkaufen als wir sie gekauft haben, machen wir Gewinn. Das ist unsere Rendite, mit der wir Inflationsverluste ausgleichen.

Zusätzlich schütten Aktienunternehmen jährlich einen Teil ihres Gewinnes an die Aktionär:innen aus, wenn das Geschäftsjahr gut gelaufen ist. Diese sogenannte Dividende können wir uns auszahlen lassen oder direkt wieder in weitere Aktien reinvestieren.

Geld investieren: Drei Wege

In Aktien und Anleihen können wir auf drei Weisen investieren:

1. Aktives Investieren:

Wir suchen konkrete Unternehmen aus, von denen wir Aktien oder Anleihen kaufen wollen. Das ist möglich, aber eher riskant und erfordert viel Aufwand.

2. Passives Investieren in einen Aktienfonds oder Investmentfonds:

Hier übernimmt ein Team an Fondsmanager:innen die Auswahl der Unternehmen. Wir zahlen Geld an die Fondsgesellschaft, die dann Aktien von den Unternehmen kauft und sie im Blick behält.

3. Passives Investieren in ETFs:

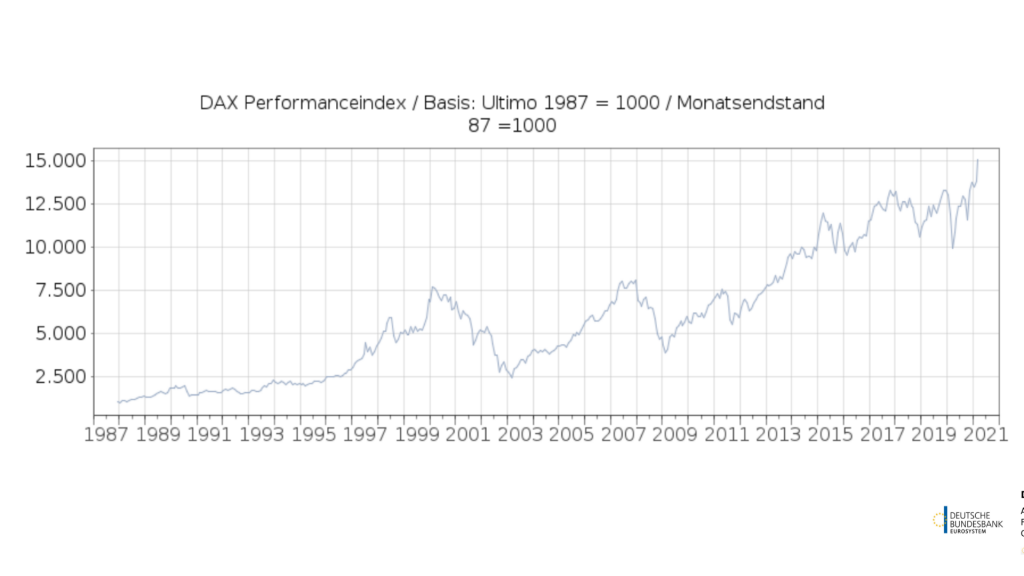

ETF steht für „Exchange Traded Fund“. Auch ETFs sind Aktienfonds, aber passive: Hier entscheidet keine Person, welche Aktien Teil des ETF sind. Stattdessen bilden ETFs einen Aktienindex an – zum Beispiel den DAX. ETFs ermöglichen eine breite Streuung mit kaum Aufwand. Zusätzlich sind sie meist günstiger als aktive Fonds, weil kein Fondsmanager:in bezahlt werden muss. Trotzdem ist das Anlegen in ETFs nicht kostenlos – die Kosten werden mit der Total Expense Ratio (TER) angegeben, die nicht über 0,7 Prozent liegen sollte.

Frauen und Geld anlegen: Wie anfangen?

Zuerst ist der Kopf dran

Bevor sich Frau an ihre Finanzen macht, sollte sie sich erst einmal mit ihrer mentalen Einstellung zu Geldanlagen auseinandersetzen. Geld verdirbt den Charakter? Du willst sowieso nicht reich sein? Du kannst nicht investieren? Solche Glaubenssätze sind Quatsch – davon sollten wir uns dringend verabschieden. Dann können Frauen und Geld auch eine positive Beziehung aufbauen.

Dann geht es daran, sich einen Überblick über die eigene finanzielle Situation zu verschaffen. Hier ist ein Haushaltsbuch sinnvoll: So finden wir heraus, wofür wir im Schnitt wie viel ausgeben, wo wir vielleicht Geld einsparen können und wie viel im Schnitt am Ende des Monats übrig ist.

Ein finanzielles Polster aufbauen

Der nächste Schritt ist der Abbau von Schulden und der Aufbau eines „Notgroschens“. Bevor wir am Finanzmarkt aktiv werden, sollten wir ein finanzielles Polster haben, mit dem wir etwa sechs Monate über die Runden kommen, falls etwas Unerwartetes passiert, wodurch wir schnell viel Geld brauchen, wie eine kaputte Spülmaschine, ein Umzug oder unerwarteter Jobverlust. Gibt Frau also pro Monat im Schnitt 1.500 Euro aus, sollte sie mindestens 9.000 Euro zur Seite gelegt haben.

Der Notgroschen wird auf einem Giro- oder Tagesgeldkonto deponiert, sodass er in Notsituationen gut zugänglich ist. Beim Girokonto kommen wir jederzeit an das Geld. Nachhaltige Girokonten kosten allerdings häufig Gebühren.

Tagesgeldkonten sind günstiger. Von ihnen können wir aber nicht direkt Überweisungen tätigen. Bei beiden Kontenvarianten wird das Geldpolster durch die Inflation zwar nach und nach entwertet (und wir sollten es deshalb regelmäßig aufstocken). Doch das nehmen wir für die Sicherheit, die uns das Polster gibt, in Kauf.

Mit dem Notgroschen gewinnen wir ein großes Stück Freiheit – wir können einen Job, der uns kaputt macht, kündigen, auch wenn wir noch keine neue Anstellung in Aussicht haben. Wir können ausziehen, wenn eine Beziehung in die Brüche geht. Und wir können einigermaßen entspannt bleiben, wenn das E-Bike schlapp macht.

Pläne schmieden

Gleichzeitig können wir die Zeit, in der wir den Notgroschen aufbauen, nutzen, um zwei Dinge zu erledigen:

Erstens, uns über unsere Ziele klar werden

Stehen in den nächsten zehn, zwanzig, vierzig Jahren größere Anschaffungen an – wie ein Auto oder eine Eigentumswohnung? Oder träumst Du schon seit Jahren von einer Reise, einem Segelschein oder einer neuen Inneneinrichtung? Das müssen wir in unsere Finanzplanung miteinbeziehen, damit wir das nötige Geld dann auch zur Verfügung haben.

Grundsätzlich lohnt sich Geldanlegen ab einem Zeithorizont von mindestens fünf Jahren. Wenn Du eine größere Investition in den kommenden Jahren geplant hast, ist es also besser, das Geld auf dem Bankkonto (Girokonto, Tagesgeldkonto oder Festgeldkonto) anzusparen, auch wenn es da keine Zinsen gibt.

Zweitens sollten wir uns informieren

Welche Anlagemöglichkeiten gibt es? Was sind Deine Präferenzen bei der Geldanlage? ie wichtig sind Dir Verfügbarkeit (Liquidität), Sicherheit (Risiko), Rendite und Nachhaltigkeit? Wo liegen Deine Prioritäten? Geld richtig investieren ist individuell – es gibt keine universelle Antwort darauf, wie richtig anlegen funktioniert. Deshalb ist die Vorarbeit, bevor Frau Geld anlegt, so wichtig. Weitere Informationsquellen gerade wenn Frauen Geld nachhaltig anlegen wollen, sind das Forum Nachhaltige Geldanlagen, das Female Finance Forum, das Handelsblatt oder ETF-Vergleichsplattformen wie Just ETF oder extra ETF.

Loslegen

Wenn das finanzielle Polster voll ist, und wir wissen, was wir wollen, können wir so richtig durchstarten mit Geldanlegen. Dafür brauchen wir ein Depot und einen Broker – also ein „Konto“, auf dem unsere Aktien liegen und jemanden, der die Transaktionen an der Börse in unserem Auftrag abwickelt.

Nicht jedes Depot ermöglicht das Kaufen von jedem ETF. Wenn uns also für bestimmte ETFs entscheiden, können wir das Depot danach aussuchen, wo der ETF verfügbar ist.

Depots und das Kaufen und Verkaufen von Aktien, Fonds und ETFs sind in der Regel nicht kostenlos. Deshalb lohnt es sich, verschiedene Angebote zu vergleichen – und zwar mit Blick darauf, was wir vorhaben: Wenn wir auf ETF-Sparpläne setzen, sollten Sparpläne erstens möglich und zweitens kostenlos oder zumindest günstig sein. Wenn wir häufiger große Summen anlegen wollen, sollten wir auf die Orderkosten achten, also wie viel der Kauf eines Fonds oder ETFs kostet.

Frauen und Risiko

Frauen sind risikobewusster als Männer – das bedeutet, sie wollen Risiken verstehen. Leider führt das oft dazu, dass Frauen gar nicht investieren. Dabei können wir Herrin des Risikos werden, auch wenn wir es nicht ausschließen können.

Risikoarten kennen

Investieren ist mit zwei Risiken verbunden: Das eine ist das Marktrisiko. Es kann passieren, dass der Markt einbricht. Das ist zum Beispiel in der DotCom-Bubble, Eurokrise und jetzt in der Corona-Krise passiert. Allerdings haben sich die Aktienkurse von all diesen Krisen wieder erholt. Schwankungen im Wirtschaftswachstum sind normal, wir sprechen von Konjunkturzyklen. Der grundsätzliche Trend ist aber über die vergangenen Jahrzehnte immer positiv gewesen.

Das zweite Risiko ist das Unternehmensspezifisches Risiko. Unternehmen können auch aufgrund von internen Problemen unabhängig von der gesamtwirtschaftlichen Marktentwicklung sinkende Aktienkurse haben, Verluste machen oder insolvent gehen. Der Kurs der VW-Aktie hat zum Beispiel im Abgasskandal massiv verloren.

Auch bei Anleihen besteht auch die Möglichkeit, dass das Unternehmen nicht zurückzahlen kann. Sollte ein Unternehmen pleitegehen, werden Anleihenhalter:innen aber mit Vorrang behandelt. Diese Vorrangregelung eliminiert das Risiko aber nicht vollständig.

Risiko minimieren

Gleichzeitig ist Investieren nicht das gleiche wie Spekulieren – wenn Frau Geld anlegt, um für das Alter vorzusorgen, dann spielt sie nicht Roulette. Es ist möglich, das Risiko zu minimieren. Deshalb ist Diversifikation oder Risikostreuung das A und O des Investierens.

Das bedeutet: Wir sollten in unterschiedliche Unternehmen investieren. Also in kleine, mittlere, große Unternehmen, in Unternehmen verschiedener Länder und Währungsräume und in verschiedene Branchen. So minimieren wir das Unternehmensrisiko.

Und auch das Marktrisiko können wir beherrschen: indem wir langfristig anlegen. Wir haben gesehen, dass sich die Wirtschaft von Krisen immer wieder erholt. Das bedeutet: Wenn wir über einen langen Zeithorizont von mindestens 10 Jahren anlegen und Krisen einfach aussitzen, ist es wahrscheinlich, dass wir Verluste vermeiden können.

Frauen und Geldanlegen – richtig investieren

Frauen – die besseren Investor:innen

Noch legen viel zu wenige Frauen ihr Geld am Finanzmarkt an. Gleichzeitig sind die Frauen, die schon Geld anlegen, dabei im Schnitt ein Stück erfolgreicher als Männer: Das liegt daran, dass sie zum einen oft geduldiger sind und zum anderen weniger „traden“, also seltener ihre Geldanlage bzw. ihre Strategie ändern. Da Trades nicht kostenlos sind, sparen sie so also Kosten ein.

Und was hat Geduld mit Erfolg bei der Geldanlage zu tun? Aktienkurse schwanken – Krisen wie die Corona-Pandemie lassen Kurse einbrechen. Wenn wir dann unsere Aktien verkaufen, verlieren wir. Gleichzeitig ist die insgesamte Wertentwicklung von Geldanlagen langfristig positiv.

Das heißt: wenn wir Krisen aussitzen und auf den Aufschwung nach der Krise warten, profitieren wir. Langfristig ist die wirtschaftliche Entwicklung ein stetiger Aufwärtstrend. Deshalb ist langfristiges Investieren auch eine so gute Möglichkeit für die Altersvorsorge.

Grüne Geldanlage für Frauen

Frauen sind nicht nur die besseren Investor:innen – sie achten auch mehr auf Nachhaltigkeit beim Geld anlegen. Viele wollen, dass ihr Geld Unternehmen und Produkte finanziert, die Gesellschaft und Planeten nicht schaden. Aber natürlich soll die Geldanlage auch finanziell lohnend sein, also eine gute Rendite abwerfen.

Warum sich das nicht ausschließt, hat ver.de Gründerin Marie hier erklärt. Eine Studie von Stanley & Morgan ergab, dass 84 Prozent der befragten Frauen Interesse an nachhaltigem Investieren haben, und nur 67 Prozent der befragten Männer.

Nachhaltige Geldanlagen sind im Aufwind – trotzdem sind sie noch nicht im Mainstream angekommen und häufig nicht so grün, wie sie auf den ersten Blick aussehen. Noch gibt es kein gesetzliches Siegel wie das Bio-Siegel, das hilft, die Nachhaltigkeit von Anlageprodukten einzuschätzen. Die EU arbeitet gerade an einem Green Bond Standard, der dieses Problem lösen soll. Allerdings gibt es bereits Initiativen, die Geldanlagen bewerten: zum Beispiel das FNG-Siegel oder das Österreichische Umweltzeichen.

Finanzberatung für Frauen

Grundsätzlich ist es möglich, ganz ohne externe Finanzberatung souverän zu investieren. Doch gerade wenn Frau den Finanzmarkt noch nicht so gut kennt und nicht weiß, wie sie ihre Bedürfnisse in ein Portfolio umsetzen kann, ist es sinnvoll, sich Hilfe zu holen.

Finanzberater:innen in Deutschland dürfen sich nur so nennen, wenn sie eine spezielle Ausbildung haben. Und auch dann unterliegen sie noch einer Menge Regulierungen, die Anleger:innen schützen. Regeln im Bezug auf Nachhaltigkeit gibt es aber noch wenige.

Finanzberatung in nachhaltig

Mit dem ver.de CHECK vermitteln wir Dich an ökologisch-soziale, freie Finanzberater:innen. Sie kennen den Markt der nachhaltigen Geldanlagen kennen und können Nachhaltigkeit, Sicherheit, Rendite und Risikos einschätzen. Sie helfen Dir, Deine grüne Geldanlage nach Deinen Vorstellungen und Wünschen zu gestalten. So findest Du Deine Geldanlage, die Dich schützt und eine nachhaltige Zukunft finanziert.

Hinweis: Die vorstehenden Aussagen geben die persönliche Meinung der Verfasserin/Herausgeberin wieder; eine Haftung für die Richtigkeit kann nicht übernommen werden.

Quellen

https://www.bundesregierung.de/breg-de/aktuelles/eine-frage-der-gerechtigkeit-845030

https://www.tagesschau.de/wirtschaft/finanzen/frauen-geldanlage-aktienanlage-101.html

https://www.spiegel.de/wirtschaft/soziales/altersarmut-frauen-in-deutschland-laut-oecd-studie-besonders-stark-bedroht-a-1298512.html

https://www.morganstanley.com/pub/content/dam/msdotcom/ideas/sustainable-signals/pdf/Sustainable_Signals_Whitepaper.pdf

https://www.bundesbank.de/dynamic/action/de/statistiken/zeitreihen-datenbanken/zeitreihen-datenbank/723452/723452?listId=www_skms_mb05&tsId=BBK01.WU3141&tsTab=1&id=0

2 Antworten

Nice post!